月初の資産のご報告となります。

9月はFOMCのタカ派的発言(年来利上げ可能性の示唆)、順調な雇用統計を受け、長期金利がさらに上昇。

保有しているEDV、TMFは下落する形で終わりました。

グヌヌ( `ᾥ’ )

そろそろ底値と信じたい所ではありますが、しばらくはレンジ相場、もしくは下落で苦戦を強いられるかもしれません。

ただし、来年以降の金利下落、リセッション時のガードという意味ではガチホールドで良いという判断です。

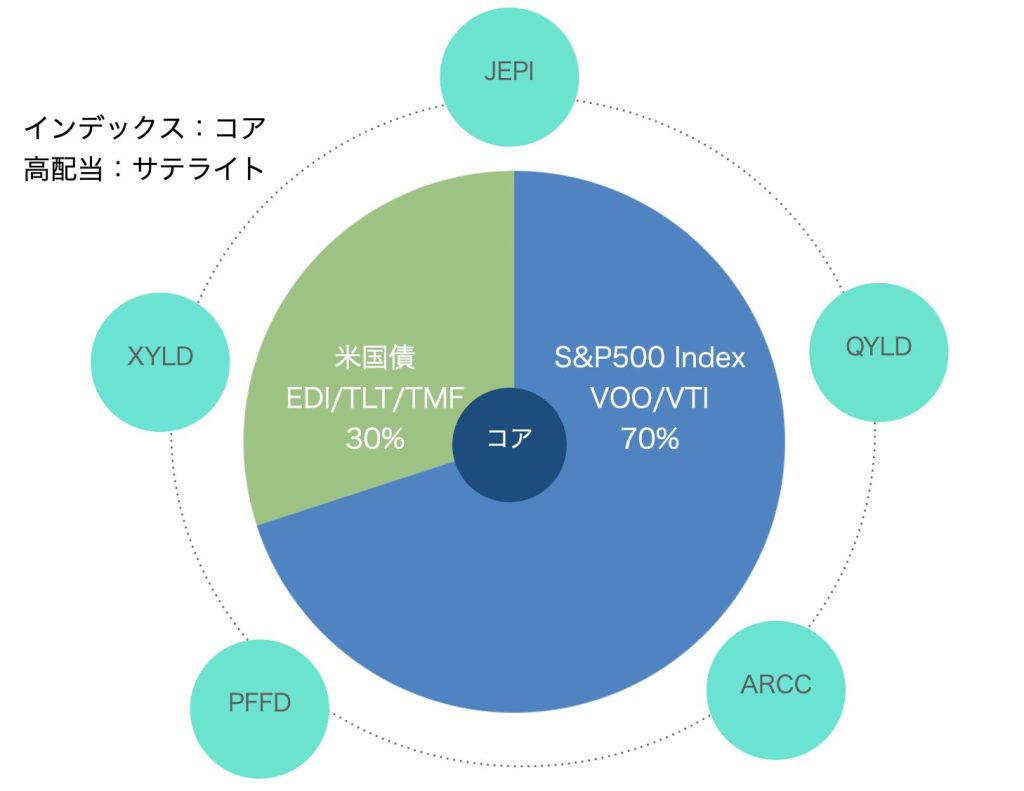

ポートフォリオ設計

ねこマンは、コア・サテライト戦略をとってます。

資産拡大のコア(核となるポートフォリオ)に加え、サテライト(衛星的なサポート機能)を混ぜるハイブリット戦略です。

サテライトには暴落時の心のシールドとなる高配当ETF(カバード・コール、BDC銘柄(ARCC・エイリスキャピタル)、PFF等)を採用してNISAで買い進めてます。

インデックス投資では高配当は不要とされてますが、数年から10年に1度ある暴落時に安定した配当でシールドすることで下落時の精神安定を図るという、”とうふメンタルさん”向け戦略となります。

米国

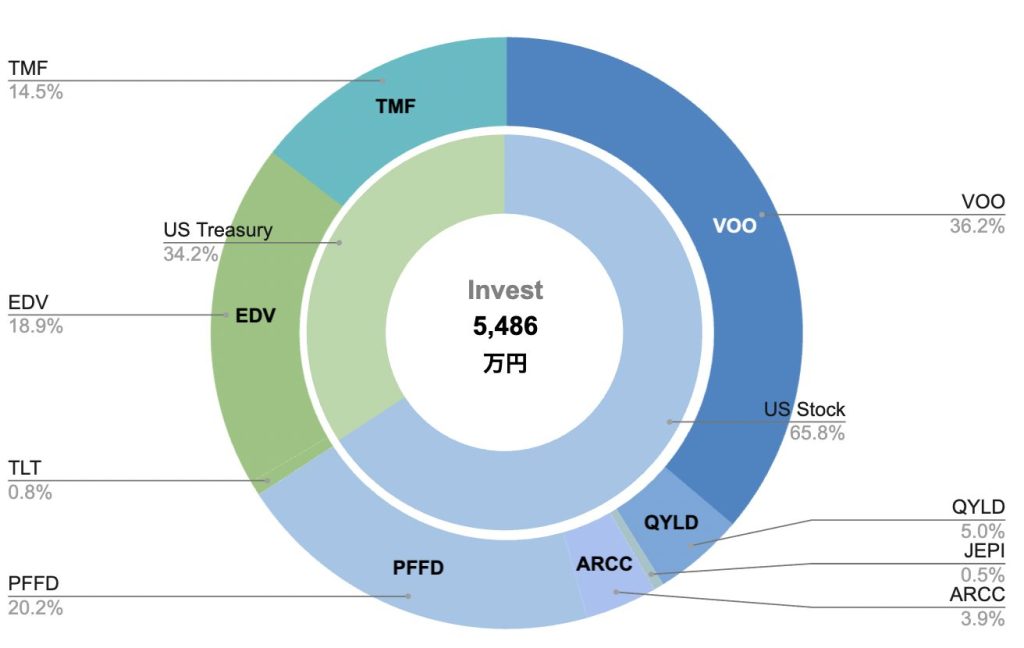

投資金額

9月末の投資額は、約5,500万円程度。

前月差異としては

SOXL売却:🔺200万円(9月はアノマリーが悪く22USDで一旦撤退。その後17ドル代まで下がったので正解!)

主に債権評価損:🔺600万 メインのVOOも下落!

売却はいいとして債権の評価減えぐすぎ!!

今、何故米国債なのかは以下に詳細を記載しました。

アセット全体

こちらも同様に爆減(T T)

やはり、株式・債券が冴えない展開の時はサラリーマン(社畜)のありがたみが分かりますね。

SOXLの退避にもより現金は増加。依然現金ポジションが高いため、今後の暴落時の買い増しに向け今はキープという感じです。

年間配当予測

配当理論値は円安の影響で250万円となりました。月にすると20万円なので新卒1年目の給与程度でしょうか。新卒1年目の分身が働いてくれていると考えると、その威力は素晴らしいものですね。

9月のような下落局面でも配当金の安定性は光りますね。

これぞコア・サテライト戦略を採用している最大のメリット!評価損によらず、安定収入が入るため精神的にも安定します。

ねこマンの住宅費用は固定資産税諸々込みで144万円/年、これに光熱費月平均2.5万円なので30万円/年、合計174万円なので

これは基礎生活費(固定費ともいいますか)を全て配当のみで賄えることを意味します。

あとは食費、娯楽費、サブスク費用を軽い労働で賄うという手もあるね

これで病気やケガで働けなくなっても安心だニャア

尚、ねこマンのPFで配当UPに役立ってるARCCが買える裏技はこちら。

Webull証券から買えます!

この記事はSWELLで書いているニャン

コメント